不動産に関するお悩みは、池袋駅より徒歩5分の東京不動産税務相談センターにお任せください。税務や不動産売買のご相談だけでなく、管理会社・物件の紹介、空室対策についてのアドバイスまで可能です。

事前予約があれば、土日祝祭日や夜間の時間帯でも対応いたしますので、平日にお時間が取れない方も安心してご相談下さい。

不動産を家族などに引き継がせる方法としては、「相続」か「生前贈与」が一般的です。どちらの場合も不動産自体の評価方法は一緒ですが、かかってくる税金の種類や利用できる控除制度は異なってきます。

よって、どちらを選択するかは、メリット・デメリットを含めた制度の特徴をより理解することが大切になってきます。

引き継ぐ際の評価方法

不動産価格の評価方法には色々ありますが、相続でも生前贈与でも同じ方法で評価を行います。ただ評価方法は同じでも、路線価も固定資産税評価額も更新されるので、相続時と贈与時では価格は異なります。

- 土地の評価…路線価方式もしくは倍率方式

- 建物の評価…固定資産税評価

路線価とは、国税庁が定めた土地の値段でHPに毎年公表されています。路線価方式とはこの路線価を基準に土地の面積や利用価値を考慮して、評価額を決める方法です。路線価が設定されない土地については、倍率方式という固定資産税評価額に一定の倍率を乗じる計算方法が用いられます。

固定資産税評価額は各市区町村の不動産鑑定士が決定する価格で数年に一度更新されます。建物の評価については、これが基準となります。

各評価方式の具体的計算については、下記で解説していますので是非ご一読ください。

不動産を引き継ぐ際の税金

(1)不動産相続にかかる税金

相続にかかる税金は以下の二つです。

- 相続税…相続財産の総額が基礎控除を超えた場合にかかる

- 登録免許税…相続による所有権移転登記にかかる

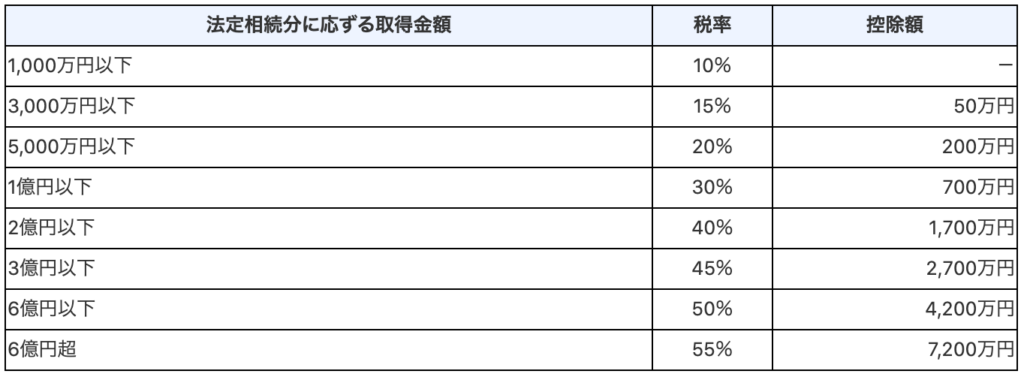

(引用:国税庁HPより)

相続税は遺産総額が基礎控除額「3,000万円+600万円×相続人の人数」よりも高くなった場合に生じます。課税額が高くなれば税率も上がる「累進課税率」が採用されているので、不動産評価額が高い場合は税金も高額になります。

登録免許税は不動産の所有権が変わる際に必要な税金で、売買や贈与だと固定資産税評価額の2%ですが、相続であれば0.4%に軽減されます。

(2)不動産贈与にかかる税金

- 贈与税…年間の贈与額が年間の基礎控除額を超えた場合に発生

- 不動産取得税…土地取得にかかる税金

- 登録免許税…所有権移転登記にかかる

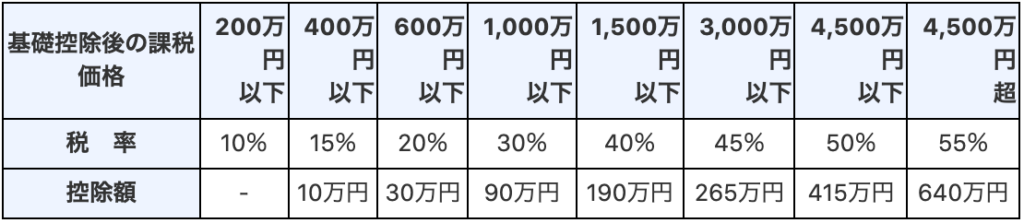

贈与税は個人間贈与について年間の合計額が110万円を超える際に、課税されます。単純な税率だけを見れば相続税よりも高いので、控除制度を利用したり贈与を小分けにしたり等の節税対策が重要になります。

(引用:国税庁HPより)

上記の下図は、贈与者が20歳以上の受贈者の直系尊属(祖父母や父母など)の場合に使用。

不動産取得税とは、土地や家屋を売買、贈与した際にかかるもので、固定資産税評価額に4%を掛けたものが税額です。なお、令和3年3月31日までに取得した住宅及び土地については税率が3%となります。

登録免許税は相続でかかるものと同じですが、税率は相続よりも5倍高い2%となっています。

税金の控除制度

(1)不動産相続の控除制度

- 小規模宅地等の特例…被相続人と一緒に住んでいた土地なら330㎡まで80%評価額が減額

相続で是非利用したいのが小規模宅地等の特例です。この制度は評価額を大幅減額できるもので、1億円の土地なら80%減額した残りの2,000万円にしか相続税が課税されません。基礎控除も考慮すればかなりの税金を抑えることが可能です。

(2)不動産贈与の控除制度

- 1年間の基礎控除額…一人の受贈者につき110万円まで非課税

- 相続時精算課税制度…60歳以上の父母や祖父母から、20歳以上の推定相続人にあたる子供または孫に財産を贈与すれば2,500万円まで非課税

- おしどり贈与…最大2,000万円まで非課税

- 住宅等取得資金の非課税制度…両親や祖父母といった直系尊属からマイホームの購入費用を贈与すると、最大3,000万円まで非課税

贈与における不動産関連の控除制度は相続のものよりも多いと言えます。ただし、要件が難しいものも多く、相続時精算課税制度にいたっては贈与者の死亡時に相続税がかかるなど、デメリットも多いので注意が必要です。

それぞれの特徴

(1)相続

相続で不動産を引き継ぐメリットといえば、不動産取得税がかからないこと、登録免許税が贈与に比べて安いことがあります。また、基礎控除や小規模宅地等の特例を使えば、大幅に相続税を減らすことも可能です。

デメリットを挙げるなら、引き継ぎは相続時にしか行われないことです。不動産が収益物件なので、早めに引き継ぎをしたい場合は向いていないでしょう。

(2)生前贈与

生前贈与では贈与したい人に資産を自由に渡すことが可能です。相続なら引き継ぎ相手を指定する場合は遺言の作成が必須ですが、贈与では不要です。また、渡すタイミングも自由なので、収益物件を早めに贈与して相続時の財産を減らすといったことも可能です。

反面、税金面では基礎控除額が少ない、不動産取得税がかかる、登録免許税が高いといったデメリットがあります。

なるべく税額を抑えるには一括で贈与するのではなく、年間の基礎控除を利用して不動産を数年に分けて分割贈与するなど、工夫が必要です。

どちらがお得かは状況による

単純に考えれば、相続の方が贈与よりも不動産をお得に引き継げる場合が多いです。ただし、不動産を多数所有している、不動産以外の資産が多い、収益物件が含まれているなど、ケースによっては相続よりも贈与の方がお得な場合もあります。

不動産の節税に絶対はなく、それぞれの状況に合わせて適切な選択をすることが大切です。

まとめ

不動産の相続と贈与について解説いたしました。資産状況やタイミングによって実際の課税額は異なるので、どちらを選ぶべきかは慎重な検討が必要です。

わからない場合は、不動産専門の税理士に相談して、シミュレーションしてもらうと良いでしょう。

確定申告や相続等、不動産に関するお悩みは池袋駅より徒歩5分の東京不動産税務相談センターまでご相談ください。 宅建士資格保有の不動産専門税理士が在籍しており、あらゆる悩みを解決いたします。

不動産管理法人設立のタイミングや節税に関するアドバイス、融資・借入のサポートや物件管理・資産管理、借り換えや買い替え等のご相談にも対応可能です。

まずは電話・メールにて初回相談をご予約ください。

電話:03-3987-5301【受付時間9:00~18:00】

メール:こちらからお願いいたします 【24時間受付】